CCC chce mieć do 2022 roku 8,5-9 mld zł rocznych wpływów. Będzie nowa strategia marketingowa, rozwój eObuwie.pl i Modivo

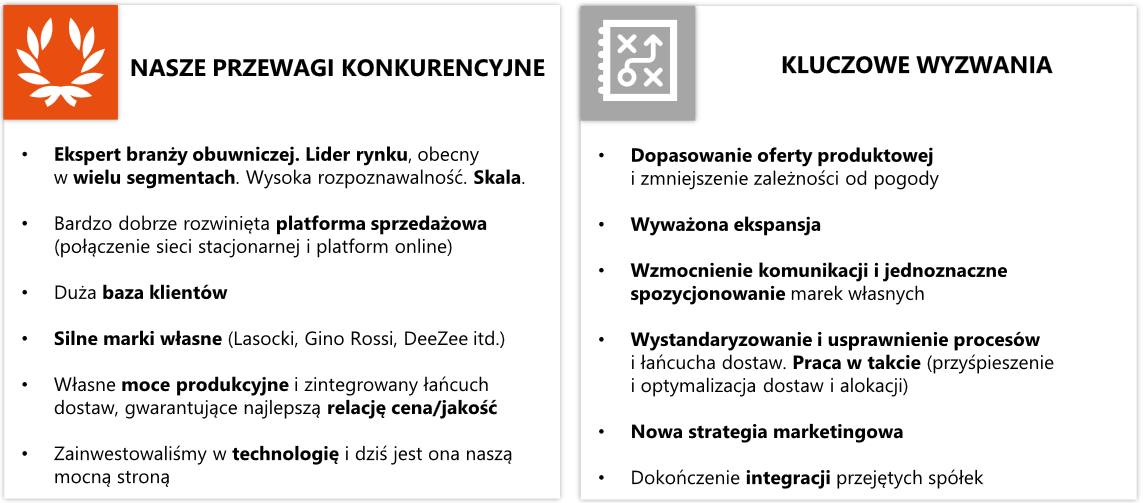

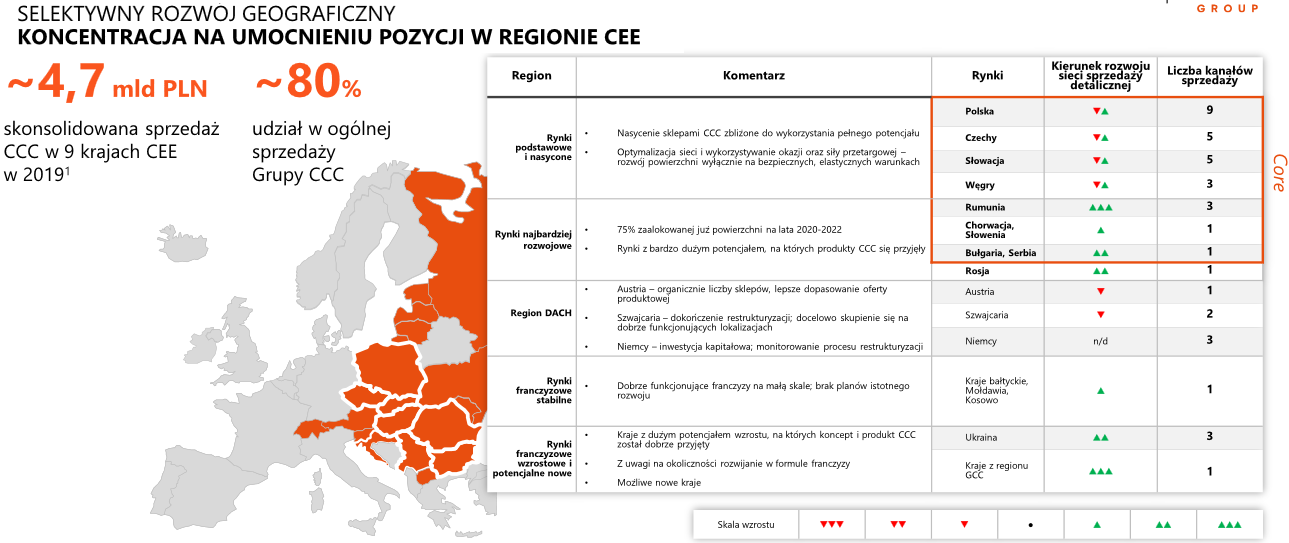

Grupa CCC, właściciel sieci handlowych CCC, Gino Rossi, Karl Vogele, eObuwie i DeeZee, w strategii na lata 2020-2022 zapowiada, że chce mieć 8,5-9 mld zł rocznych wpływów sprzedażowych, z czego 35-40 proc. z e-commerce. Na inwestycje będzie wydawać 150-200 mln zł rocznie, chce skupić się na swoich pięciu-sześciu głównych markach, m.in. Lasocki, Gino Rossi i Sprandi. Ponadto szykuje nową strategię marketingową.

W strategii zapowiedziano, że do 2022 roku grupa CCC zamierza osiągać 8,5-9 mld zł rocznych wpływów sprzedażowych, skonsolidowaną rentowność operacyjną (bez wpływu standardu rachunkowego MSSF16) wynoszącą 8,5-9,5 proc. oraz rentowność netto ze sprzedaży (przed akcjonariuszami mniejszościowymi) w przedziale 7-8 proc.

Relacja długu netto firmy do EBITDA (bez wpływu MSSF16) ma utrzymywać się w przedziale 0-1x, a rating MSCI ESG na poziomie A+.

- Punktem wyjścia przy opracowywaniu nowej strategii CCC była analiza rynku i naszego dotychczasowego modelu działania w znacznym stopniu opartego na tradycyjnych sklepach stacjonarnych. Ze względu na szybkie zmiany w otoczeniu ich funkcjonowanie wymaga ewolucji. Sklepy stacjonarne pozostają wiodącym miejscem zakupu obuwia, również dla mobilnych klientów, ale chcemy aby były bardziej angażujące i jeszcze lepiej łączyły świat offline i online - komentuje Dariusz Miłek, założyciel i wieloletni prezes CCC, obecnie przewodniczący rady nadzorczej firmy.

- W 2019 roku przechodziliśmy transformację cyfrową, postawiliśmy na wielokanałowe dotarcie do klienta, digitalizację procesu zakupu, zrobiliśmy pierwsze kroki w zakresie personalizacji przekazu. Zgodnie z nową strategią kontynuujemy ten kierunek. Rozbudowujemy asortyment biorąc pod uwagę m.in. rosnącą rolę aspektu modowego, dynamicznie rosnący segment obuwia sportowego i tzw. trend sneakeryzacji. Nasza oferta pokrywa wszystkie segmenty cenowe i będzie lepiej odpowiadać na zacieranie się sezonów pogodowych - dodaje Marcin Czyczerski, prezes CCC.

3 mld zł z eObuwie.pl, będzie sklep stacjonarny Modivo

Grupa CCC do 2022 roku planuje 35-40 proc. swoich skonsolidowanych przychodów sprzedażowych osiągać w internecie. Przychody grupy eObuwie.pl mają wynosić ok. 3 mld zł, a jej rentowność EBITDA (bez wpływu MSSF16) - 8-10 proc.

CCC przejęło sklep internetowy eObuwie.pl w połowie 2015 roku, płacąc 130 mln zł. W ub.r. grupa eObuwie.pl według wstępnych danych zanotowała 1,43 mld zł przychodów (w czwartym kwartale już tylko jedna trzecia pochodziła z Polski), wobec 982 mln zł w 2018 roku.

Do CCC od niedawna należy też sklep internetowy Modivo (działający w ramach grupy eObuwie.pl) oferujący 150 marek premium. Obecnie jest dostępny w 11 krajach, w br. ma pojawić się w kolejnych trzech. W grudniu ub.r. jego przychody wyniosły 19 mln zł, wobec 3 mln zł w sierpniu i 8 mln zł w październiku.

W połowie br. w warszawskiej Galerii Młociny ma zostać uruchomiony pilotażowy sklep stacjonarny Modivo. Do 2022 roku Modivo ma zapewniać 10-15 proc. wpływów grupy eObuwie.pl.

Według wstępnych danych w czwartym kwartale ub.r. wartość brutto średniego koszyka zakupów na eObuwie.pl (przed ewentualnymi zwrotami) wynosiła 380 zł, na Modivo - 569 zł. W ub.r. 70 proc. wejść do obu serwisów realizowano na urządzeniach mobilnych.

- Efektywny model biznesowy eobuwie.pl ma potencjał do dalszej szybkiej ekspansji. Wyrośliśmy ze świata cyfrowego, potrafimy elastycznie dopasowywać się do aktualnych potrzeb klienta. Uruchamiając nowe centrum logistyczne, uwalniamy nowy potencjał do dalszego wzrostu. Otwarta kilka miesięcy temu nowa platforma Modivo również rozwija się lepiej od naszych oczekiwań. Jej przychody w ostatnim czasie rosną o ponad 50 proc. miesiąc do miesiąca - opisuje Marcin Grzymkowski, prezes eObuwie.pl.

- Dzięki uruchomieniu skanerów esize.me w ponad 170 największych sklepach stacjonarnych CCC znacznie zwiększyliśmy skalę dotarcia z tym rozwiązaniem do klientów i planujemy jego dalsze skalowanie. W 2019 klienci dysponujący skanem stopy esize.me złożyli zamówienia o wartości ponad 70 mln zł. To pokazuje, że przyjęty przez nas model działania ma ogromne perspektywy rozwoju - dodaje Grzymkowski.

Dużo mniej na rozwój sieci sklepów, będą kasy samoobsługowe

W konsekwencji firma zmniejszyła plany rozwoju w latach 2020-2022 swojej sieci sklepów do 120 tys. metrów kwadratowych powierzchni handlowej: o 60 tys. w br., 40 tys. w 2021 roku i 20 tys. w 2022 roku.

CCC zapowiada, że do końca br. we wszystkich swoich sklepach wprowadzi tzw. kioski internetowe oraz zacznie wdrażać kasy samoobsługowe. Do końca br. ma działać ok. 30 sklepów stacjonarnych eObuwie (na koniec ub.r. było ich 19).

Firma planuje nakłady inwestycyjne w latach 2020-2022 w wysokości średnio 150-200 mln zł rocznie, wobec 700 mln zł w ub.r. Ponadto dąży do zwiększenia efektywności wykorzystania kapitału obrotowego poprzez poprawę cyklu konwersji gotówki, aby w horyzoncie strategii wynosił mniej niż 100 dni

- Obecne i nowe sklepy Grupy stają się elementem szerszego ekosystemu omnichannel. Grupa planuje znacznie bardziej selektywny rozwój stacjonarnych salonów sprzedaży, m.in. poprzez zmniejszenie planów rozbudowy nowej powierzchni o nie więcej niż 120 tys. mkw. w kolejnych 3 latach, koncentrację na wybranych rynkach (Rumunia, Rosja, czy Ukraina), skupienie na preferowanym formacie CCC o powierzchni ok. 500-800 mkw. oraz otwarcia sklepów hybrydowych eobuwie.pl. Dodatkowo pełne wykorzystanie wdrożonego w 2019 roku wspólnego CRM we wszystkich krajach i spółkach Grupy pozwoli na monetyzację bazy klientów i wzrost marżowości. Zaawansowana analityka danych pomoże w skutecznej komunikacji z klientem i personalizowaniu przekazu - komentuje Karol Półtorak, wiceprezes CCC ds. strategii i rozwoju.

- Klient wielokanałowy w porównaniu do klienta jednokanałowego generuje średnio o 80 proc. większe przychody. Rozbudowujemy e-commerce na wszystkich rynkach działalności CCC. Rozwój komplementarnych kanałów sprzedaży online pozwala na pokrycie wszystkich segmentów cenowych, pogłębianie synergii pomiędzy online oraz offline i innymi platformami kontaktu z klientem. W centrum wszystkich tych działań jest klient, co ma na celu budowanie pozytywnych doświadczeń konsumenckich tzw. consumer experience. Jestem przekonany, że w ramach realizacji strategii wdrożymy efektywny i skalowalny model omnichannel - zaznacza Marcin Czyczerski.

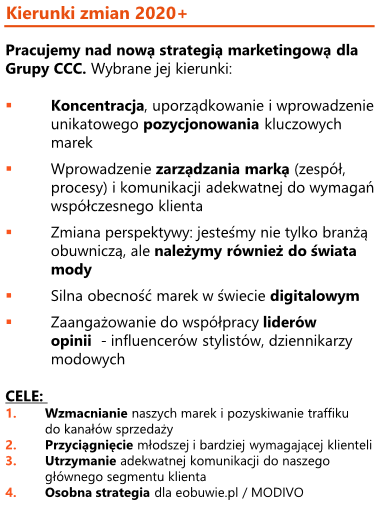

Nowa strategia marketingowa, osobno dla eObuwie, Modivo i Lasockiego

CCC w ramach nowej strategii zamierza skupić się na umacnianiu swoich podstawowych pięciu-sześciu marek (m.in. Lasocki, Gino Rossi, Sprandi), podnoszeniu jakości produktów, rozbudowie tzw. oferty fashion, szerszej ofercie e-commerce only, czy rozbudowie innych kategorii (np. akcesoria).

Firma zapowiada, że w br. wchodzi z „nową, odświeżoną kampanią, skupioną na głównych wyzwaniach” oraz uzupełnionej o działania influencerskie. Zaznaczyła, że potrzebuje kompleksowej strategii marketingowej dla całej swojej grupy kapitałowej.

Przez ostatnich kilka lat CCC realizowało cykl kampanii pod hasłem „Go for more - idę po więcej”. W osobnych reklamach promowano ofertę dla młodzieży i kolejne kolekcje sezonowe. Natomiast po przejęciu Gino Rossi jesienią ub.r. przeprowadzono kampanię tej marki pod hasłem „Piękne chwile. Piękne życie”.

Co jest w nowej strategii marketingowej? CCC zapowiada m.in. uporządkowanie pozycjonowania swoich kluczowych marek, intensywne działania w internecie oraz osobną strategię dla eObuwie.pl i Modivo, a także dla marki Lasocki. Zwraca uwagę, że w przypadku jej komunikacji udział telewizji zmalał z 19 proc. w 2019 roku do 7 proc. w ub.r.

- Pracujemy nad nową, kompleksową strategią marketingową. Chcemy pozyskiwać coraz większą liczbę młodszych klientów, których siła nabywcza rośnie, wzmacniać wybrane, kluczowe marki i przekierowywać ruch klientów do poszczególnych kanałów sprzedaży. Jednym z kierunków nowej strategii marketingowej jest budowanie okazji zakupowych poprzez komunikację mikrosezonów w sklepach i online - zapowiada Dariusz Miłek.

Na konferencji prasowej Miłek przyznał, że w ub.r. grupa CCC prowadziła zbyt mało intensywne działania marketingowe. Zwrócił uwagę, że jego firma przy ok. 30-procentowym udziale w sektorze obuwniczym miała w ub.r. 7 proc. udziału jego nakładach reklamowych. - Wszyscy nasi konkurenci wydali więcej, niż mają udziału w rynku - dodał.

W ofercie produktowej CCC planuje sneakeryzację (Sprandi, marki obce, więcej modeli casualowych marek własnych) oraz poszerzenie zasięgu i asortymentu Gino Rossi (celem jest 2 mln sprzedanych par butów rocznie). Ogółem oczekuje, że będzie sprzedawać w ciągu roku ponad 20 mln par butów. Planuje również rozwój kategorii akcesoriów.

Według wstępnych danych szacunkowych w czwartym kwartale ub.r. grupa CCC zanotowała wzrost wpływów sprzedażowych o 7 proc. do 1,72 mld zł oraz spadek zysku EBITDA o 3 proc. do 298 mln zł. Przychody ze sprzedaży internetowej zwiększyły się o 41 proc.

Debiut giełdowy eObuwie.pl nieprędko, dywidenda CCC bez zmian

Jesienią 2018 roku zapowiedziano debiut giełdowy eObuwie.pl, ale wycofano się z tego w marcu ub.r. CCC tłumaczył, że zawiesiło tę ofertę w powodu pogorszenia się koniunktury.

W prezentacji nowej strategii zaznaczono, że decyzja o dalszych działania w sprawie wprowadzenia eObuwie.pl na giełdę zostanie podjęta, kiedy spółka przekroczy 50 mln euro rocznego zysku EBITDA.

CCC ma opcję kupna pozostałych 25 proc. udziałów eObuwie, może ją zrealizować w 2022 roku na podstawie wyników za 2021 roku. Zaznaczono, że CCC zamierza się przygotować na różne warianty: realizację tej opcji dzięki finansowaniu dłużnemu lub kapitałowemu albo przedłużenie tej opcji o trzy lata (podkreślono, że ten drugi wariant jest preferowany).

W strategii zaznaczono, że polityka dywidendowa CCC pozostaje bez zmian - spółka zamierza wypłacać akcjonariuszom od 33 do 66 proc. swojego zysku netto.

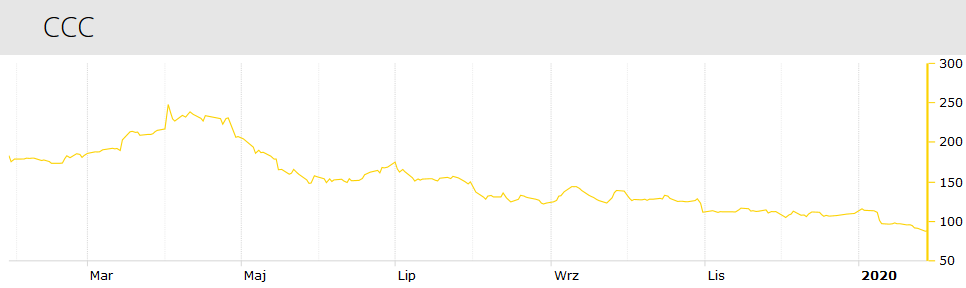

Kurs giełdowy CCC mocno w dół

Firma CCC od ponad 15 lat jest notowana na warszawskiej giełdzie. Od dwóch lat kurs spółki jest w mocnym trendzie spadkowym. Na początku 2018 roku w szczytowym momencie przekroczył nieznacznie 300 zł, pod koniec 2018 roku zmalał poniżej 200 zł, a w maju ub.r. - poniżej 150 zł.

Na początku stycznia, po opublikowaniu szacunkowych danych za czwarty kwartał ub.r., cena akcji CCC zmalała poniżej 100 zł. We wtorek na koniec sesji giełdowej wynosiła 88 zł, co dawało kapitalizację spółki w wysokości 3,62 mld zł.

Głównym akcjonariuszem CCC jest Dariusz Miłek, wraz ze swoją spółką Ultro ma walory stanowiące 27,33 proc. kapitału i dające 34,95 proc. głosów na walnym zgromadzeniu.

Newsletter

Newsletter

Radykalne kroki przeciw piractwu. Blokowane są przystawki z Android TV

Radykalne kroki przeciw piractwu. Blokowane są przystawki z Android TV  Takiego serialu w Polsce jeszcze nie było. Twórczyni „Matek pingwinów” tłumaczy pomysł

Takiego serialu w Polsce jeszcze nie było. Twórczyni „Matek pingwinów” tłumaczy pomysł  „Diuna: Proroctwo” nowym hitem Maxa

„Diuna: Proroctwo” nowym hitem Maxa  Haker zażądał okupu od głównego udziałowca m.in. Play i UPC Polska

Haker zażądał okupu od głównego udziałowca m.in. Play i UPC Polska  Orange zwraca pieniądze klientom. Chodzi o opłatę budzącą wątpliwości UOKiK

Orange zwraca pieniądze klientom. Chodzi o opłatę budzącą wątpliwości UOKiK

Dołącz do dyskusji: CCC chce mieć do 2022 roku 8,5-9 mld zł rocznych wpływów. Będzie nowa strategia marketingowa, rozwój eObuwie.pl i Modivo