Cyfrowy Polsat chce kupić 22 proc. akcji Asseco Poland. Solorz: dodatkowa szansa na rozwój

Cyfrowy Polsat planuje kupić za 1,18 mld zł 21,9 proc. akcji Asseco Poland. - Będzie to dla obydwu firm dodatkowa szansa na rozwój i zbudowanie pozycji konkurencyjnej w gospodarce, której podstawą są nowoczesne technologie - komentuje Zygmunt Solorz.

W komunikacie giełdowym podano, że Cyfrowy Polsat na kupno akcji Asseco Poland zdecydował się ogłosić po analizach rynkowych oraz rozmowach z zarządem tej spółki oraz jej prezesem i największym akcjonariuszem indywidualnym Adamem Góralem.

Cyfrowy Polsat zaprosił do składania ofert sprzedaży akcji Asseco Poland. Zaznaczył, że chce przejąć maksymalnie 18,211 mln walorów stanowiących 21,95 proc. kapitału zakładowego i tyle samo głosów na walnym zgromadzeniu akcjonariuszy spółki. Za jedną akcję proponuje 65 zł, tym samym na zakup akcji wyda maksymalnie 1,18 mld.

Podmiotem pośredniczącym w realizacji zaproszenia jest Trigon Dom Maklerski. Zapisy do sprzedaży akcji będą przyjmowane do najbliższego poniedziałku. Kupno walorów przewidziano na 30 grudnia.

Zaznaczono, że jeśli na sprzedaż zdecydują się właściciele więcej niż 18,05 mln akcji Asseco Poland, dalsze akcje nabędzie inny podmiot lub podmioty kontrolowane przez Zygmunta Solorza.

>>> Praca.Wirtualnemedia.pl - tysiące ogłoszeń z mediów i marketingu

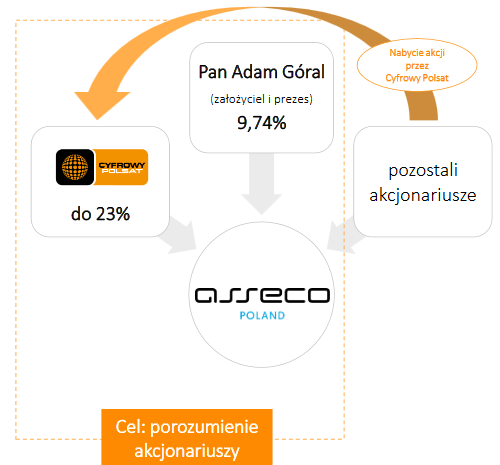

- Po realizacji i rozliczeniu zaproszenia, w zależności od wyników zaproszenia, emitent (czyli Cyfrowy Polsat - przyp.) zamierza prowadzić z panem Adamem Góralem negocjacje w celu zawarcia pomiędzy emitentem a panem Adamem Góralem umowy akcjonariuszy spółki Asseco . Wejście w życie ewentualnej umowy akcjonariuszy będzie uwarunkowane uzyskaniem odpowiednich zgód regulacyjnych, jeśli takie będą wymagane - zaznaczono w komunikacie giełdowym Cyfrowego Polsatu.

Cyfrowy Polsat zamierza sfinansować tę inwestycję ze środków własnych lub zadłużenia. Obecnie ma już ok. 1 proc. akcji Asseco Poland.

Cyfrowy Polsat potrzebuje rozwiązań informatycznych

W komunikacie prasowym przekazanym portalowi Wirtualnemedia.pl Cyfrowy Polsat zapewnił, że nadal będzie koncentrował się na rozwoju w branżach mediów i marketingu. - Nowe trendy na rynku wymagają wykorzystywania w przygotowywaniu usług i produktów najnowocześniejszych rozwiązań technologicznych, bazujących na najwyższej jakości rozwiązaniach informatycznych. Asseco Poland jest największą polską spółką informatyczną, dostarczającą swoje rozwiązania do wielu sektorów transformującej się polskiej gospodarki - stwierdzono.

- Klienci wymagają najwyższej jakości usług, które muszą być tworzone na bazie skutecznych rozwiązań z obszaru IT. Stąd, aby móc w przyszłości skutecznie rozwijać swój biznes i skupić się na działalności podstawowej, czyli oferowaniu usług i produktów dla klientów indywidualnych i biznesowych, Cyfrowy Polsat potrzebuje doświadczonego i wiarygodnego partnera w obszarze IT - dodała firma.

Zaznaczyła, że dla niej Asseco może więc stać głównym partnerem technologicznym, wspierającym rozwój i utrzymanie jej systemów informatycznych, natomiast specjalistyczne usługi telekomunikacyjne Grupy Cyfrowego Polsatu mogą poszerzyć ofertę Asseco Poland.

- Dodatkowym impulsem dla Cyfrowego Polsatu do zaangażowania kapitałowego w Asseco Poland, jest fakt, że branża IT jest silnikiem napędowym niemal wszystkich sektorów zarówno polskiej, jak i światowej gospodarki. Współpraca obydwu firm może być więc naturalnym krokiem w czasach rozwoju Gospodarki 4.0, której podstawą są IoT, big data czy chmura obliczeniowa oraz 5G - komentuje Mirosław Błaszczyk, prezes zarządu Cyfrowego Polsatu.

- Jako założyciel i główny akcjonariusz Grupy Cyfrowego Polsatu, mogę stwierdzić, że jeśli Cyfrowy Polsat zostanie akcjonariuszem Asseco Poland, w stopniu zgodnym z opublikowanym raportem giełdowym, to będzie to dla obydwu firm dodatkowa szansa na rozwój i zbudowanie pozycji konkurencyjnej w gospodarce, której podstawą są nowoczesne technologie - dodał Zygmunt Solorz, większościowy akcjonariusz Cyfrowego Polsatu.

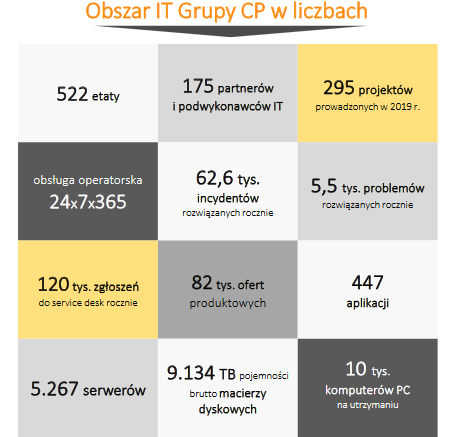

W prezentacji dla inwestorów podano, że już teraz w grupie Cyfrowy Polsat rozwiązaniami IT zajmują się osoby zajmujące 522 etaty, a w br. zrealizowano 295 projektów. W grupie kapitałowej funkcjonuje 82 tys. różnych ofert produktowych.

Dodano, że stopa dywidendy wypłacanej przez Asseco Poland wynosi średnio ok. 5 proc., więc przejęcie akcji firmy jest też świetną inwestycją kapitałową.

Nie będzie fuzji, Adam Góral pozostanie szefem Asseco

Zaznaczono, że Cyfrowy Polsat i Asseco Polan nie planują połączenia i będą nadal działały autonomicznie.

Ponadto zapowiedziano, że Adam Góral będzie odpowiadać za strategię Grupy Asseco oraz wszelkie decyzje związane z jej organizacją.

Obecnie największym akcjonariuszem Asseco Poland jest OFE Aviva Santander z 14,97 proc. udziału w kapitale. Adam Góral ma 9,74 proc. akcji spółki, OFE Nationale-Nederlanden - 6,87 proc., OFE PZU Złota Jesień - 5,54 proc., OFE MetLife - 4,33 proc., OFE PKO BP Bankowy - 3,99 proc., OFE Aegon - 3,64 proc. Natomiast pozostali akcjonariusze mają poniżej 3 proc. udziału.

W trzecim kwartale br. grupa kapitałowa Asseco Poland zanotowała 2,74 mld zł przychodów i 181,5 mln zł zysku netto, wobec 2,22 mld zł wpływów i 141,3 mln zł zysku netto rok wcześniej. W latach 2014-2015 Asseco wypłacało rocznie 240-250 mln zł dywidendy, natomiast w br. było to rekordowe 254,8 mln zł (po 3,07 zł na akcję).

Firma zajmuje się przede wszystkim przygotowaniem i wdrążeniem kompleksowych systemów informatycznych. Realizuje projekty dla klientów z wielu branż. W prezentacji Cyfrowego Polsatu zaznaczono, że zatrudnia ponad 350 inżynierów z dużym doświadczeniem w realizacji złożonych projektów w branży mediów i telekomunikacji.

W środę na koniec sesji za akcję Asseco Poland na warszawskiej giełdzie płacono 60 zł.

Góral prosi akcjonariuszy Asseco o pozytywną reakcję na ofertę Cyfrowego Polsatu

Krótko po publikacji komunikatów giełdowych Cyfrowego Polsatu i Asseco w sprawie zaproszenia do sprzedaży akcji na stronie internetowej tej drugiej firmy ukazało się oświadczenie Adama Górala.

- Ostatnie dni bieżącego roku okazały się bardzo emocjonujące. Zarząd Cyfrowego Polsatu zwrócił się do nas z propozycją rozpoczęcia rozmów w sprawie zacieśnienia współpracy w zakresie budowy i obsługi przez Asseco Poland systemów informatycznych dla poszczególnych firm tworzących Grupę - stwierdził prezes Asseco.

- Asseco Poland dysponuje zarówno produktami, jak i potencjałem merytorycznym, który mógłby doprowadzić Grupę Cyfrowego Polsatu do najlepszych rozwiązań w sferze IT, dlatego propozycję tę przyjęliśmy z wielką satysfakcją - wyjaśnił. - Nie mam wątpliwości, że zacieśnienie współpracy może posłużyć zwiększeniu konkurencyjności zarówno Asseco Poland, jak i Grupy Cyfrowego Polsatu - uważa Góral.

- Szansa rozszerzenia współpracy, którą otrzymuje nasz zespół jest szansą niepowtarzalną, przy czym to od naszych dotychczasowych akcjonariuszy, w dużej mierze, będzie zależało, czy dojdzie do urzeczywistnienia realizacji tych planów. W związku z tym zwracam się do naszych akcjonariuszy o pozytywną reakcję na ofertę Cyfrowego Polsatu dotyczącą zakupu akcji Asseco Poland - napisał Adam Góral.

Góral jest prezesem Asseco Poland od 2006 roku.

Polkomtel porozumiał się z Huawei

Wszystko to dzieje się niedługo po tym, jak Polkomtel, operator sieci Plus (grupa Cyfrowy Polsat) wypowiedział Huawei umowę na wdrożenie zintegrowanego programu IT. Wczoraj wieczorem Cyfrowy Polsat podał, że zawarł ugodę z Huawei Polska w sprawie zerwanej umowy. Zapłaci chińskiej spółce ok. 30 mln zł wynagrodzenia.

- Na podstawie porozumienia Polkomtel i Huawei ustalą zasady rozliczenia wzajemnych świadczeń spełnionych dotychczas w ramach umowy, w szczególności Polkomtel zobowiąże się do zapłaty kwoty w wysokości ok. 30 mln zł na rzecz Huawei tytułem wynagrodzenia z tytułu realizacji umowy za prace zamówione i zaakceptowane przez Polkomtel oraz prace wykonane, ale niezaakceptowane przez Polkomtel. W ramach porozumienia Polkomtel otrzyma wyniki prac oraz narzędzia stworzone w ramach realizacji umowy - opisano w komunikacie giełdowym Cyfrowego Polsatu.

Seria przejęć Cyfrowego Polsatu, 1,3 mld zł za 66 proc. akcji Netii

Jeśli zaproszenie do sprzedaży akcji Asseco Poland dojdzie do skutku, będzie do kolejna duża akwizycja Cyfrowego Polsatu. W 2017 i 2018 roku firma Zygmunta Solorza za ok. 1,3 mld zł kupił 66 proc. akcji Cyfrowego Polsatu (drugą część tego pakietu w ramach wezwania giełdowego).

W grudniu 2017 roku Cyfrowy Polsat za 107 mln zł nabył 100 proc. udziałów spółek nadających kanały Eska TV, Eska TV Extra, Eska Rock TV, Polo TV i Vox Music TV oraz 34 proc. udziałów nadawcy Fokus TV i Nowa TV.

Pod koniec maja ub.r. Cyfrowy Polsat przejął już 50 proc. udziałów Eleven Sports Network plus jedną akcję. Wydał na to 35,9 mln euro, a w 2021 roku może jeszcze dopłacić 21,5 mln zł jeśli kupiona spółka w przyszły roku osiągnie założone wyniki finansowe. W połowie br. Polsat dokupił 49,98 proc. udziałów Eleven Sports Network.

Równocześnie firma Zygmunta Solorza przejęła większościowy pakiet udziałów działającej od trzech lat firmy windykacyjnej Vindix (nie podano wartości tej transakcji). Natomiast wiosną ub.r. Cyfrowy Polsat za 13 mln zł kupił 100 proc. udziałów Superstacji.

Cyfrowy Polsat wziął 1 mld zł kredytu, chce wyemitować obligacje za maks. 1 mld zł

W pierwszych trzech kwartałach br. grupa Cyfrowy Polsat osiągnęła 8,61 mld zł przychodów sprzedażowych i 802,7 mln zł zysku netto. Na koniec września br. grupa Cyfrowy Polsat miała sprzedanych 17,27 mln jednostkowych usług (RGU), co wobec 16,85 mln rok wcześniej daje wzrost o 2,5 proc.

W segmencie abonamentowym sprzedaż zwiększyła się o 3,8 proc. do 14,59 mln RGU, a w pionie prepaidowym zmalała o 4,1 proc. do 2,68 mln. Do grupy należą przede wszystkim Cyfrowy Polsat, Telewizja Polsat, Polkomtel oraz przejęte w ostatnich latach Netia i Eleven Sports.

Większościowym akcjonariuszem Cyfrowego Polsatu jest Zygmunt Solorz, ma walory stanowiące 57,34 kapitału i dające 65,97 proc. głosów na walnym zgromadzeniu.

Pod koniec listopada Cyfrowy Polsat w ramach umowy kredytowej pozyskał 1 mld zł kolejnego kredytu, który ma spłacić w jednej racie w marcu 2023 roku.

W zeszłym tygodniu firma utworzyła program emisji obligacji o łącznej wartości nominalnej do 1 mld zł. Papiery dłużne będą wyemitowane na od 5 do 10 lat, firma chce je sprzedać w pierwszym kwartale przyszłego roku.

Newsletter

Newsletter

.png)

Tyle stacje informacyjne zarabiają z reklam. TVN24 z ogromną przewagą nad Republiką

Tyle stacje informacyjne zarabiają z reklam. TVN24 z ogromną przewagą nad Republiką  Ze śniadaniówki Polsatu do „Dzień Dobry TVN”

Ze śniadaniówki Polsatu do „Dzień Dobry TVN”  Google testowo bez linków do newsów. Wydawcy zaskoczeni

Google testowo bez linków do newsów. Wydawcy zaskoczeni  „Wycieczkowiec” zastąpił "Hotel Paradise". Ile osób ogląda nowy serial TVN7?

„Wycieczkowiec” zastąpił "Hotel Paradise". Ile osób ogląda nowy serial TVN7?  Nadawca nowej stacji naziemnej zarobił więcej

Nadawca nowej stacji naziemnej zarobił więcej

Dołącz do dyskusji: Cyfrowy Polsat chce kupić 22 proc. akcji Asseco Poland. Solorz: dodatkowa szansa na rozwój

Gratulacje!!!

chyba coś na niego mają.